Việt Nam hiện là điểm đến đầu tư phổ biến của nhiều người nước ngoài. Người nước ngoài khi bắt đầu sinh sống tại Việt Nam thì phải nộp thuế đúng quy định tại Việt Nam theo hệ thống thuế thu nhập cá nhân Việt Nam (thuế lũy tiến).

Những điểm cần lưu ý về thuế thu nhập cá nhân (TNCN) đối với người nước ngoài tại Việt Nam

Tại Việt Nam, một điều cần lưu ý về thuế thu nhập cá nhân đối với người nước ngoài là họ sẽ là người cư trú hay không cư trú.

Người cư trú vì mục đích thuế đương nhiên có nghĩa vụ nộp thuế theo quy định của hệ thống thuế Việt Nam. Điểm cần ghi nhớ làĐối với thu nhập nhận được do làm việc tại Việt Nam, ngay cả khi bạn là người không cư trú

Bạn sẽ có nghĩa vụ nộp thuế theo thuế suất nhất định (tùy thuộc vào số thu nhập và năm đóng thuế). Cũng cần lưu ý rằng nếu bạn nộp thuế tại Việt Nam dưới dạng xét cho một lần làm việc tại Việt Nam, thì bạn có thể áp dụng hình thức khấu trừ thuế nước ngoài tại nước sở tại.

Khai thuế thu nhập cá nhân (TNCN) Việt Nam

Phạm vi thuế thu nhập (PIT)

Thuế suất thuế thu nhập cá nhân (TNCN) tăng dần từ 5 đến 35% tùy thuộc vào thu nhập của bạn. Thuế này áp dụng cho tất cả các hình thức thu nhập, bao gồm cổ tức (không bao gồm trái phiếu chính phủ), lãi (không bao gồm tiền gửi ngân hàng và bảo hiểm nhân thọ), giải thưởng, giải thưởng và chuyển nhượng đất đai. Nếu bạn được coi là sinh sống tại Việt Nam, bạn phải kê khai và nộp thuế không chỉ ở Việt Nam mà còn ở ngoài lãnh thổ Việt Nam.

Có hay không nộp thuế thu nhập (xét xử nơi cư trú)

Ở Việt Nam, nếu bạn là đối tượng cư trú thuế thì bạn có nghĩa vụ khai thuế, do đó, việc xác định bạn có phải là đối tượng cư trú của thuế là rất quan trọng. Một điểm quan trọng khi được đánh giá là đối tượng cư trú vì mục đích thuế là thời gian lưu trú tại Việt Nam.

Nếu bạn đã ở lại Việt Nam trên 183 ngày, bạn được coi là người cư trú. Nếu số ngày dưới 183 ngày, nó sẽ được coi là nơi cư trú (có nơi ở cố định, nơi làm việc, v.v.) và sẽ xem xét các điểm khác nhau khi đưa ra phán quyết. Chúng tôi khuyên bạn nên tham khảo ý kiến của một kế toán Việt Nam chuyên nghiệp hoặc luật sư Việt Nam để biết chi tiết về việc xác định nơi cư trú của bạn.

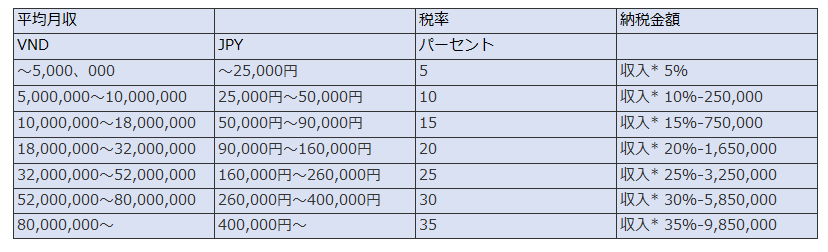

Thuế suất thuế thu nhập cá nhân Việt Nam

Thuế suất thuế thu nhập cá nhân (TNCN) của Việt Nam như sau.

Thuế suất thuế thu nhập Việt Nam

- 0 - 60.000.000 VNĐ: 5%

- 60.000.001 - 120.000.000 VNĐ: 10%

- 120.000.001 - 216.000.000 đồng: 15%

- 216.000.001 - 384.000.000 VNĐ: 20%

- 384.000.001 - 624.000.000 VNĐ: 25%

- 624.000.001 - 960.000.000 VNĐ: 30%

- Trên 960.000.001 đồng: 35%

* Một số khoản khấu trừ dành cho trẻ em dưới 18 tuổi, vợ / chồng thất nghiệp, cha mẹ già, các khoản đóng góp từ thiện, v.v.

* Đối với người không cư trú, 20% bị đánh thuế đối với thu nhập từ Việt Nam.

* Nếu bạn có một tập đoàn, ngoài thuế thu nhập cá nhân, còn có một khoản thuế thu nhập doanh nghiệp riêng, chịu thuế 20-50%.

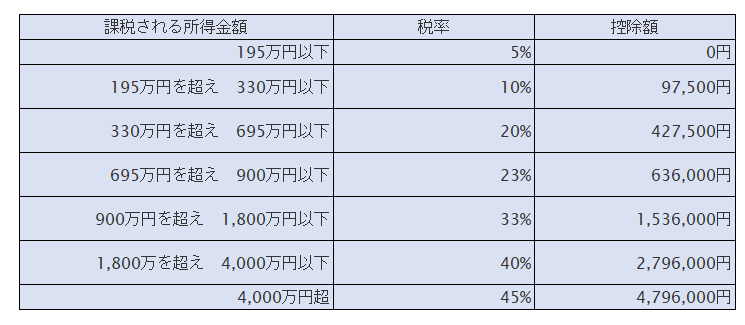

Thuế suất thuế thu nhập ở Nhật Bản

Thuế thu nhập của Việt Nam cao

Thuế thu nhập ở Việt Nam cao hơn nhiều so với thuế suất ở Nhật Bản.

Từ bảng trên, nếu tiền lương hàng tháng từ 400.000 yên trở lên (5,2 triệu yên cho 13 tháng thu nhập hàng năm) thì tại Việt Nam sẽ áp dụng thuế suất 35%. Mặt khác, trong trường hợp của Nhật Bản, chỉ có 20% gánh nặng thuế. Mức chênh lệch lên tới 15%, là 780.000 yên, tức là 15% của 5,2 triệu yên. Đây là một phép tính hoàn toàn bỏ qua các khoản khấu trừ cơ bản, v.v., nhưng dù vậy, nó không thể được nói là vô điều kiện, nhưng nó sẽ là một khoản chênh lệch từ 300.000 đến 400.000 yên.

Khấu trừ thuế Thu nhập cá nhân (TNCN) Việt Nam

Các khoản khấu trừ cơ bản đối với thuế thu nhập cá nhân (TNCN) Việt Nam

Giảm trừ cơ bản: 9 triệu đồng mỗi tháng

* Tất cả cư dân thuế tự động đủ điều kiện cho khoản trợ cấp này.

Giảm trừ cho người phụ thuộc: 3,6 triệu đồng / người phụ thuộc

* Người nộp thuế phải đủ điều kiện để được giảm trừ người phụ thuộc.Người phụ thuộc đủ điều kiện phải được đăng ký và phải được cơ quan thuế cung cấp các giấy tờ chứng minh..

Các khoản khấu trừ khác đối với thuế Thu nhập cá nhân (TNCN) của Việt Nam

Các khoản khấu trừ khác bao gồm:

- Các khoản đóng bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp

- Đóng góp vào hệ thống lương hưu

- Đóng góp của hệ thống bảo hiểm xã hội bắt buộc ở nước ngoài

- Quyên góp cho tổ chức từ thiện

Miễn thuế thu nhập cá nhân (TNCN) của Việt Nam

Ngoài thu nhập từ chi phí điều hành và thu nhập từ việc làm, thu nhập chịu thuế thu nhập cá nhân tại Việt Nam còn được bồi thường bằng tiền và hiện vật. Tuy nhiên, những khoản sau không phải chịu thuế:

Các mặt hàng không bao gồm trong thuế

- Chi phí đi công tác

- Chi phí điện thoại / văn phòng phẩm

- Quần áo công sở

- Chi phí đi lại giữa Việt Nam và nước ngoài Chi phí vận chuyển và trợ cấp tạm thời

- Đưa đón khứ hồi đến địa điểm làm việc

- Giá vé máy bay cho nhân viên làm việc theo ca trong nhiều ngành (ví dụ: dầu mỏ, khai thác mỏ)

- Nhận đám cưới, đám tang Tiền mặt (có hạn mức)

Thuế thu nhập cá nhân (TNCN) đối với người nước ngoài tại Việt Nam, Tóm tắt

Thuế suất thuế TNCN ở Việt Nam rất cao. Theo một giả thuyết, phần lớn thu nhập từ thuế thu nhập của Việt Nam đến từ người nước ngoài và người nước ngoài cư trú tại Việt Nam. Có lẽ vì vậy mà việc đánh thuế đối với người nước ngoài tại Việt Nam ngày càng khắt khe hơn qua từng năm.

Nếu bạn không quen với việc khai thuế của Việt Nam, bạn có thể phải chịu các khoản thuế và phạt bổ sung không mong muốn. Do đó, chúng tôi khuyên bạn nên tham khảo ý kiến của một chuyên gia am hiểu về luật và thuế Việt Nam.

Bạn có thể tính lương (mang về nhà) từ ứng dụng tính thuế thu nhập cá nhân và bảo hiểm xã hội sau đây.

Đất ở và nhà kinh doanh xây dựng. Sau thời gian làm việc tại văn phòng kế toán lớn nhất của Nhật Bản tại Hồng Kông, anh được thành lập độc lập tại Việt Nam.

Tại Thành phố Hồ Chí Minh, cùng với các kế toán Việt Nam, chúng tôi cung cấp dịch vụ bất động sản, kế toán, thuế, kiểm toán và dịch vụ một cửa cho các công ty liên kết nước ngoài bao gồm cả các công ty Nhật Bản.